Inflation

Read a summary or generate practice questions using the INOMICS AI tool

Die Inflation beschreibt einen Anstieg des allgemeinen Preisniveaus in einer Volkswirtschaft über einen bestimmten Zeitraum, in der Regel ein Jahr. Sie wird in der Regel für einen breiten Korb von Waren und Dienstleistungen berechnet und spiegelt die Veränderungen der allgemeinen Lebenshaltungskosten wider. Sie kann jedoch auch für eine Reihe spezifischer Güter enger definiert werden, um beispielsweise nur Preisänderungen bei den Kosten für Lebensmittel, Wohnen, Energie oder Transport zu erfassen.

Treibkräfte der Inflation

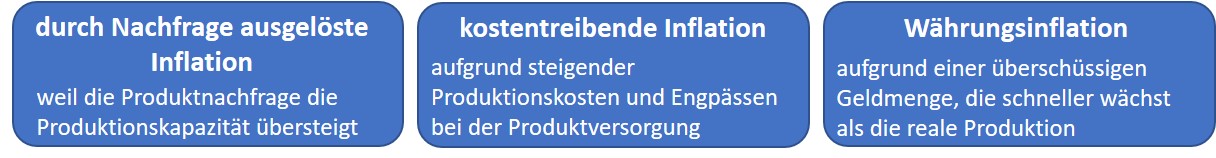

Wirtschaftswissenschaftler unterscheiden drei zentrale Ursachen für die Inflation:

Während der erste und zweite Fall Ungleichgewichte auf den Gütermärkten beschreiben, ist der dritte Fall das Ergebnis der inländischen Geldpolitik.

Inflation durch Nachfragesog

Eine Demand-Pull-Inflation entsteht, wenn die Verbrauchernachfrage das Angebot übersteigt. Das heißt, die Gesamtnachfrage (AD) steigt schneller als die Produktionskapazität und damit das Gesamtangebot (AS). Diese Art der Inflation geht in der Regel mit einem starken Wirtschaftswachstum einher - oder mit der Erwartung eines solchen. Wenn die Verbraucher zuversichtlich sind, dass die Wirtschaft gut läuft, erwarten sie steigende Einkommen und Beschäftigung und erhöhen ihre Ausgaben (die AD-Kurve verschiebt sich nach außen, siehe unten). Andere Ursachen für einen Anstieg der Nachfrage können Steuersenkungen sein, die das verfügbare Einkommen der Verbraucher erhöhen, oder höhere Staatsausgaben.

Inflation mit Kostendruck

Kostendruckinflation tritt auf, wenn das Gesamtangebot an Gütern sinkt (die AS-Kurve verschiebt sich nach innen, wie unten dargestellt), während die Gesamtnachfrage gleich bleibt, was die Preise in die Höhe treibt. Dies wird häufig durch einen Anstieg der Produktionskosten verursacht, z. B. aufgrund steigender Rohstoffpreise. Die höheren Produktionskosten werden in Form höherer Preise für Fertigwaren an die Verbraucher weitergegeben.

Eine häufige Ursache für eine kostentreibende Inflation sind steigende Öl- oder Gaspreise. Diese wirken sich auf die Transportkosten aus und führen so zu höheren Preisen für eine Reihe von Produkten. Auch Naturkatastrophen können zu Engpässen bei der Versorgung mit Gütern führen, die die Preise in die Höhe treiben. Dürren oder Überschwemmungen zum Beispiel beeinträchtigen die Ernte- und Weideproduktion und können dadurch die Lebensmittelpreise in die Höhe treiben.

Monetäre Inflation

Nach der Quantitätstheorie des Geldes ist die übermäßige Geldschöpfung die Hauptursache für die Inflation. Wenn die Geldmenge das Produktionswachstum übersteigt, steht in der Wirtschaft mehr Geld zur Verfügung, das für dieselbe Anzahl von Gütern ausgegeben werden kann, wodurch der Wert des Geldes sinkt. Die Zentralbanken setzen die Geldpolitik ein, um die Menge des in der Wirtschaft zirkulierenden Geldes zu beeinflussen.

Gängige geldpolitische Instrumente zur Erhöhung der Geldmenge sind beispielsweise die Senkung des Zinssatzes, wodurch das Sparen verringert und die Ausgaben erhöht werden, der Ankauf von Staatsanleihen, wodurch der Wirtschaft Geld zugeführt wird, und die Senkung der Mindestreserveanforderungen für Banken, wodurch diese mehr Geld verleihen können. Im Prinzip können die Zentralbanken auch mehr Papiergeld drucken. In der Vergangenheit waren jedoch Fälle, in denen zu viel Geld gedruckt wurde, um Schulden zu tilgen, die Hauptursache für eine sehr hohe und schnell ansteigende Inflation. Diese Situation wird als Hyperinflation bezeichnet.

Eine alternative Strategie zur Erhöhung der Geldmenge ist die quantitative Lockerung. Dabei kauft die Zentralbank langfristige Wertpapiere auf dem offenen Markt, um die Geldmenge zu erhöhen. Diese Strategie wurde kürzlich von der US-Zentralbank während der COVID-19-Krise angewandt, um die Schwere des Wirtschaftsabschwungs zu mildern.

Inflationskosten und Gegenmaßnahmen

Niedrige und stetige Inflation kann ein Zeichen für Wirtschaftswachstum sein. Wenn die Wirtschaft gut läuft und die Arbeitslosigkeit niedrig ist, kann es zu Arbeitskräftemangel kommen. In diesem Fall werden die Unternehmen die Löhne erhöhen, um Arbeitskräfte anzulocken. Dies führt zu einem Anstieg der Produktionskosten, was sich in höheren Preisen von Waren für den Endverbrauch niederschlägt. Gleichzeitig erhöht der Lohnanstieg die Einkommen und damit die Konsumausgaben, sodass die Nachfrage mit dem Preisanstieg Schritt hält.

Allerdings ändern sich die Preise für Waren, insbesondere in Fällen von Kostensog und monetärer Inflation, tendenziell schneller als die Löhne, die normalerweise durch Arbeitsverträge festgelegt werden. Wenn die Inflation das Lohnwachstum übersteigt, verringert dies die Kaufkraft der Verbraucher – das heißt, in einem inflationären Umfeld können die Verbraucher mit dem gleichen Geldbetrag weniger Waren kaufen als zuvor. Diese Erosion des Realeinkommens führt zu einem Rückgang des Lebensstandards und ist der größte Kostenfaktor der Inflation. Im Falle einer Hyperinflation steigen die Preise innerhalb eines Monats um 50 Prozent oder mehr, mit verheerenden Auswirkungen auf Wirtschaft und Regierungsführung.

Eine niedrige, stabile und vorhersehbare Inflationsrate erleichtert es Haushalten und Unternehmen, fundierte Entscheidungen in Bezug auf Sparen, Kreditaufnahme und Investitionen zu treffen, was zu einer gut funktionierenden Wirtschaft beiträgt. Aus diesem Grund ist Preisstabilität ein wichtiges Ziel der Geldpolitik.

Regierungen und Zentralbanken nutzen verschiedene Instrumente der Geldpolitik, um die Inflation zu kontrollieren. Die gängigsten Maßnahmen sind Zinsanpassungen. Höhere Zinssätze reduzieren die Ausgaben und erhöhen das Sparen. Da weniger verfügbares Einkommen ausgegeben wird, verlangsamt sich die Wirtschaft und die Inflation geht zurück.

Messung der Inflation

Die prozentuale Veränderung des Verbraucherpreisindex (VPI) über einen bestimmten Zeitraum ist das am häufigsten verwendete Inflationsmaß. Der CPI misst Preisänderungen für einen landesweit repräsentativen Warenkorb von Gütern des täglichen Bedarfs – darunter Artikel wie Milch, Obst, Müsli und Kaffee, sowie Ausgaben für Wohnen, Transport, Kleidung, Gesundheit, Bildung und Freizeitaktivitäten. Er ist auf die Kosten dieses Korbs in einem Basiszeitraum indexiert und verfolgt dann seine Entwicklung, um anzuzeigen, ob die Preise steigen (Inflation) oder fallen (Deflation).

Eine alternative Methode zur Berechnung der Inflationsrate ist die prozentuale Veränderung des BIP-Deflators. Das BIP gibt den Marktwert aller Enderzeugnisse und Dienstleistungen an, die in einem Land während eines bestimmten Zeitraums produziert wurden, und der BIP-Deflator misst, wie sich die Preise dieser Güter im Laufe der Zeit im Vergleich zu einem Basiszeitraum verändert haben.

Die Artikel und Mengen, die in die Berechnung des BIP eingehen, variieren von Jahr zu Jahr und sind daher aktueller als der meist festgelegte VPI-Korb. Das BIP umfasst jedoch auch Nicht-Konsumgüter (z. B. Militärausgaben), weshalb der CPI-Korb der bevorzugte Indikator für die Entwicklung der Lebenshaltungskosten in einem Land ist.

Gut zu wissen

Die Hauptaufgabe der Europäischen Zentralbank (EZB) ist die Wahrung der Preisstabilität. Der Harmonisierte Verbraucherpreisindex (HVPI) wird verwendet, um Preisänderungen von Konsumgütern und Dienstleistungen zu messen, die von privaten Haushalten im Euro-Währungsgebiet gekauft werden. Es ist in dem Sinne „harmonisiert“, dass alle Länder des Euroraums dieselbe Methodik anwenden, um die Vergleichbarkeit zu gewährleisten.

Zwischen 2000 und 2021 lag die durchschnittliche Inflationsrate im Euroraum bei 1,7 %. Die Inflation war Anfang der 2000er Jahre relativ stabil bei etwa 2 %, bevor sie während der Finanzkrise 2007-2008 auf bis zu 4 % anstieg. Seitdem kam es zu stärkeren Schwankungen. Im September 2020 rutschte die Eurozone erstmals seit vier Jahren wieder in die Deflation (negative Inflation), der ein starker Anstieg auf 5 % Inflation im Dezember 2021 folgte.

Der deutliche Anstieg der HVPI-Inflation im Euroraum Ende 2021 und Anfang 2022 wurde durch die Energiepreisentwicklung verursacht. Steigende Energiepreise haben die Ausgaben für Wohnen (Strom, Gas usw.) und Transport von November bis Dezember 2021 um etwa 10 % in die Höhe getrieben. Die Energiepreisinflation wurde sowohl durch Ölpreiserhöhungen als auch durch Basiseffekte im Zusammenhang mit COVID-19 angetrieben Einbruch der Ölpreise Anfang 2020.

-

- Postdoc Job

- (Remote)

- Posted 3 weeks ago

Vacancy for a Postdoctoral fellow

At University of Ghent in Gent, Belgien

-

- Postdoc Job

- Posted 2 weeks ago

Postdoctoral Research Fellow Opportunity

At University of Notre Dame in Notre Dame, USA

-

- Professor Job

- Posted 1 week ago

Assistant, Associate or Full Professor at Chung-Ang University

At Chung-Ang University in Seoul, Südkorea