Termes économiques de A à Z

Inflation

Read a summary or generate practice questions using the INOMICS AI tool

L'inflation décrit une augmentation du niveau général des prix dans une économie au cours d'une certaine période, généralement une année. Elle est généralement calculée pour un large panier de biens et de services, reflétant l'évolution du coût global de la vie. Toutefois, elle peut également être définie de manière plus étroite pour un ensemble de biens spécifiques, par exemple pour refléter uniquement les variations de prix des denrées alimentaires, du logement, de l'énergie ou des transports.

Facteurs d’inflation

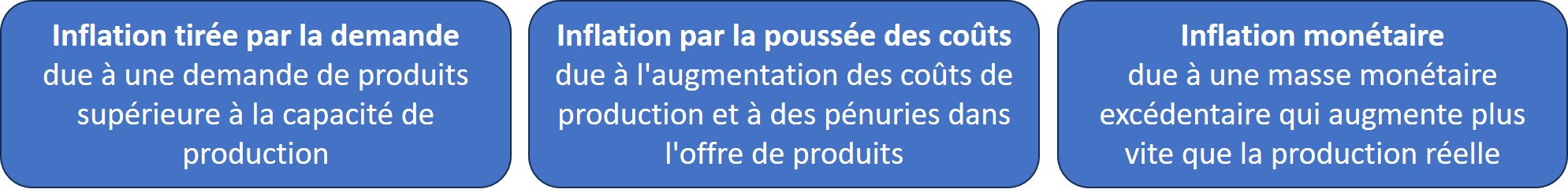

Les économistes distinguent trois causes principales d'inflation :

Alors que les deux premiers décrivent des déséquilibres sur les marchés de produits, le troisième est le résultat de la politique monétaire nationale.

Inflation tirée par la demande

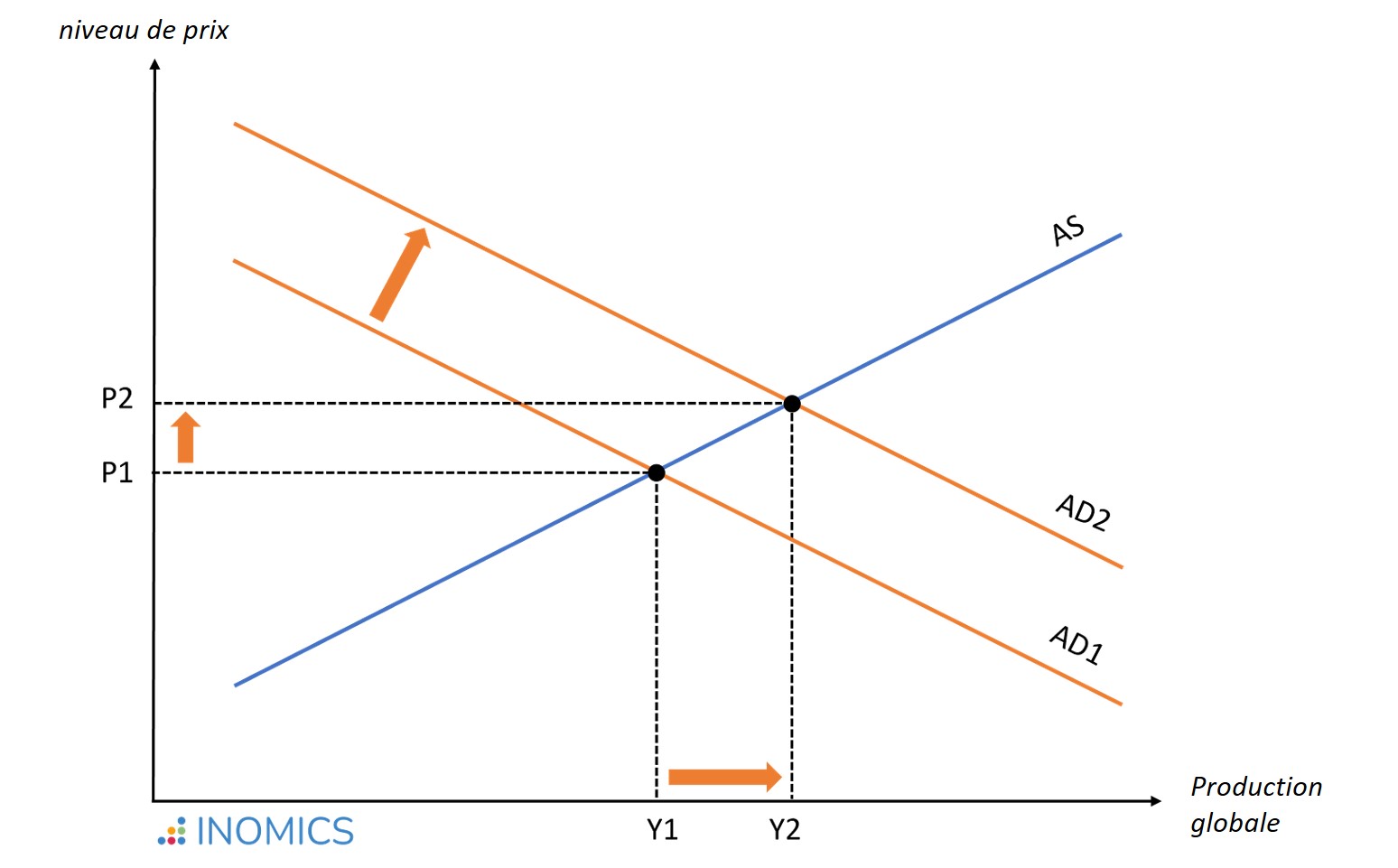

L'inflation tirée par la demande se produit lorsque la demande des consommateurs est supérieure à l'offre. En d'autres termes, la demande globale (AD) augmente plus rapidement que la capacité de production et donc que l'offre globale (AS). Ce type d'inflation est généralement associé à une forte croissance économique - ou à son anticipation. Lorsque les consommateurs sont convaincus que l'économie fonctionne bien, ils s'attendent à ce que les revenus et l'emploi augmentent et accroissent leurs dépenses (la courbe AD se déplace vers l'extérieur, comme illustré ci-dessous). D'autres causes d'augmentation de la demande peuvent être les réductions d'impôts, qui augmentent le revenu discrétionnaire des consommateurs, ou l'augmentation des dépenses publiques.

Inflation par les coûts

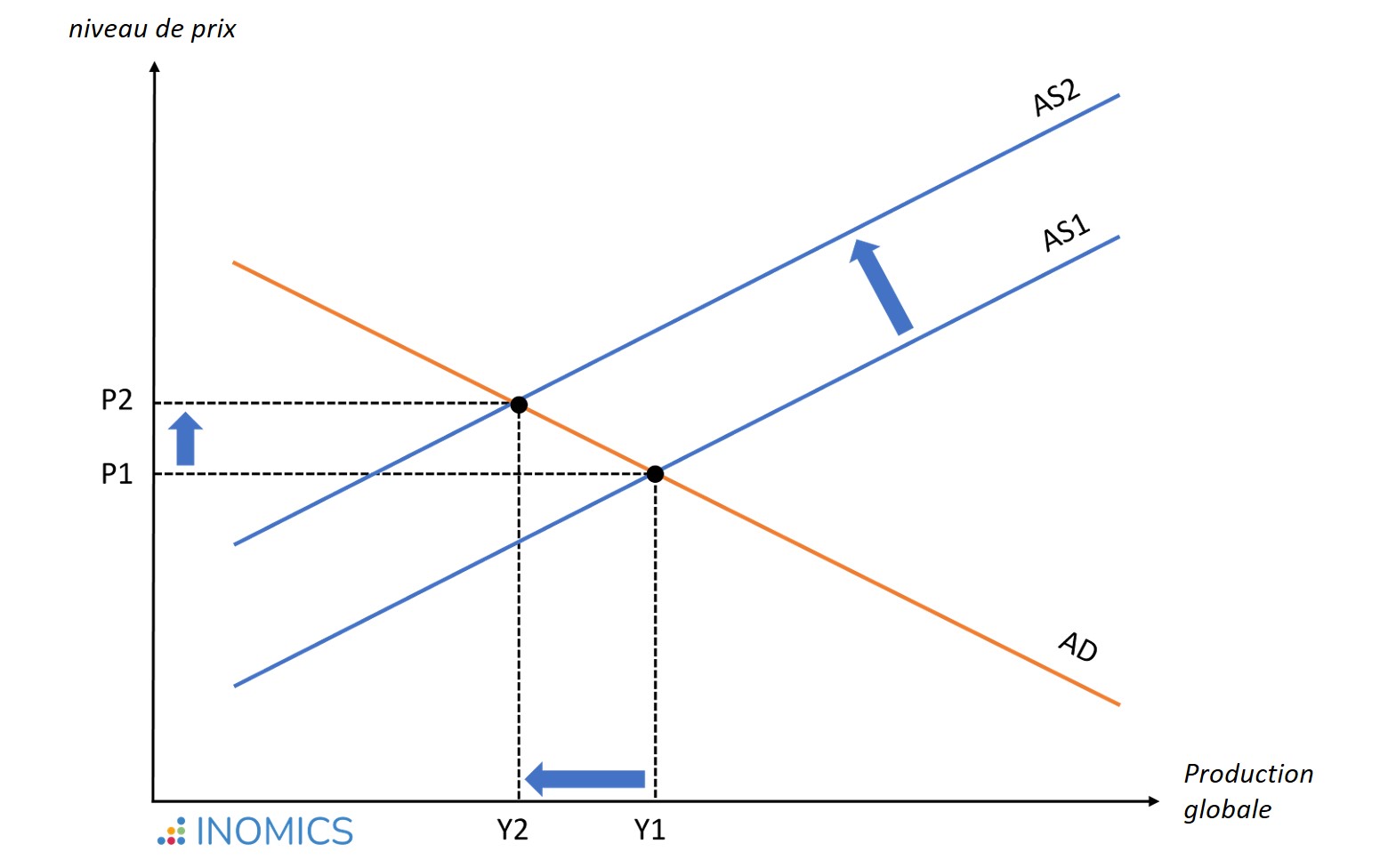

L'inflation par les coûts se produit lorsque l'offre globale de biens est réduite (la courbe AS se déplace vers l'intérieur, comme illustré ci-dessous), alors que la demande globale reste inchangée, ce qui entraîne une hausse des prix. Cette situation est souvent due à une augmentation des coûts de production, par exemple en raison de la hausse des prix des matières premières. La hausse des coûts de production est répercutée sur les consommateurs sous la forme d'une augmentation des prix des produits finis.

La hausse des prix du pétrole ou du gaz est une cause fréquente d'inflation par les coûts. Celles-ci affectent les coûts de transport et entraînent donc une hausse des prix d'une série de produits. Les catastrophes naturelles peuvent également provoquer des pénuries de biens qui font grimper les prix. Par exemple, les sécheresses ou les inondations affectent la production de cultures et de pâturages et peuvent donc provoquer des hausses de prix des denrées alimentaires.

Inflation monétaire

Selon la théorie quantitative de la monnaie, la création monétaire excessive est le principal moteur de l'inflation. Si la masse monétaire dépasse la croissance de la production, il y aura plus d'argent disponible dans l'économie à dépenser pour le même nombre de biens, ce qui entraînera une baisse de la valeur de la monnaie. Les banques centrales utilisent la politique monétaire pour influer sur la quantité de monnaie en circulation dans l'économie.

Par exemple, les instruments politiques courants pour augmenter la masse monétaire comprennent la diminution du taux d'intérêt, qui réduit l'épargne et augmente les dépenses ; l'achat d'obligations d'État, qui injecte de l'argent dans l'économie ; et l'abaissement des réserves obligatoires pour les banques, qui leur permet de prêter plus d'argent. En principe, les banques centrales peuvent également imprimer davantage de papier-monnaie. Toutefois, dans le passé, les cas où l'on a imprimé trop de monnaie pour rembourser des dettes ont été la cause principale d'une inflation très élevée et qui s'est rapidement accélérée. Cette situation est décrite comme une hyperinflation.

L'assouplissement quantitatif est une autre stratégie utilisée pour augmenter la masse monétaire. La banque centrale achète des titres à long terme sur le marché libre afin d'augmenter la masse monétaire. Cette stratégie a été récemment utilisée par la banque centrale américaine lors de la crise du COVID-19 afin d'atténuer la gravité de la récession

économique.

Coûts de l'inflation et contre-mesures

Une inflation faible et régulière peut être un signe de croissance économique. Lorsque l'économie fonctionne bien et que le chômage est faible, des pénuries de main-d'œuvre peuvent survenir. Dans ce cas, les entreprises augmentent les salaires pour attirer les travailleurs. Cela entraîne une augmentation des coûts de production, qui se traduit par une hausse des prix des biens destinés à la consommation finale. Dans le même temps, la hausse des salaires augmente les revenus et donc les dépenses de consommation, de sorte que la demande suit l'augmentation des prix.

Toutefois, en particulier dans les cas d'inflation par les coûts et d'inflation monétaire, les prix des biens ont tendance à évoluer plus rapidement que les salaires, qui sont généralement fixés par les contrats de travail. Si l'inflation dépasse la croissance des salaires, le pouvoir d'achat des consommateurs s'en trouve réduit, c'est-à-dire que dans un environnement inflationniste, la même somme d'argent permet aux consommateurs d'acheter moins de biens qu'auparavant. Cette érosion du revenu réel entraîne une baisse du niveau de vie et constitue le coût le plus important de l'inflation. Dans les cas d'hyperinflation, les prix augmentent de 50 % ou plus en l'espace d'un mois, ce qui a des effets dévastateurs sur l'économie et la gouvernance.

Un taux d'inflation faible, stable et prévisible permet aux ménages et aux entreprises de prendre plus facilement des décisions judicieuses en matière d'épargne, d'emprunt et d'investissement, ce qui contribue au bon fonctionnement de l'économie. C'est pourquoi la stabilité des prix est un objectif important de la politique monétaire.

Les gouvernements et les banques centrales utilisent divers instruments de politique monétaire pour contrôler l'inflation. Les mesures les plus courantes sont les ajustements des taux d'intérêt. Des taux d'intérêt plus élevés réduisent les dépenses et augmentent l'épargne. Le revenu disponible étant moins important, l'économie ralentit et l'inflation diminue.

Mesures de l’inflation

La variation en pourcentage de l'indice des prix à la consommation (IPC) sur une période donnée est la mesure de l'inflation la plus répandue. L'IPC mesure les variations de prix d'un panier de biens de consommation courante représentatif au niveau national, comprenant des articles tels que le lait, les fruits, les céréales et le café, ainsi que les dépenses liées au logement, au transport, à l'habillement, à la santé, à l'éducation et aux activités récréatives. Il est indexé sur le coût de ce panier au cours d'une période de référence et suit ensuite son évolution, pour indiquer si les prix augmentent (inflation) ou diminuent (déflation).

Une autre façon de calculer le taux d'inflation est la variation en pourcentage du déflateur du PIB. Le PIB donne la valeur marchande de tous les biens et services finaux produits dans un pays au cours d'une période donnée, et le déflateur du PIB mesure comment les prix de ces biens ont changé au fil du temps, par rapport à une période de référence.

Les éléments et les quantités entrant dans le calcul du PIB varient d'une année à l'autre et sont donc plus actuels que le panier de l'IPC, qui est en grande partie fixe. Toutefois, le PIB comprend également des éléments non liés à la consommation (tels que les dépenses militaires), ce qui explique pourquoi le panier de l'IPC est l'indicateur privilégié de l'évolution du coût de la vie dans un pays.

Bon à savoir

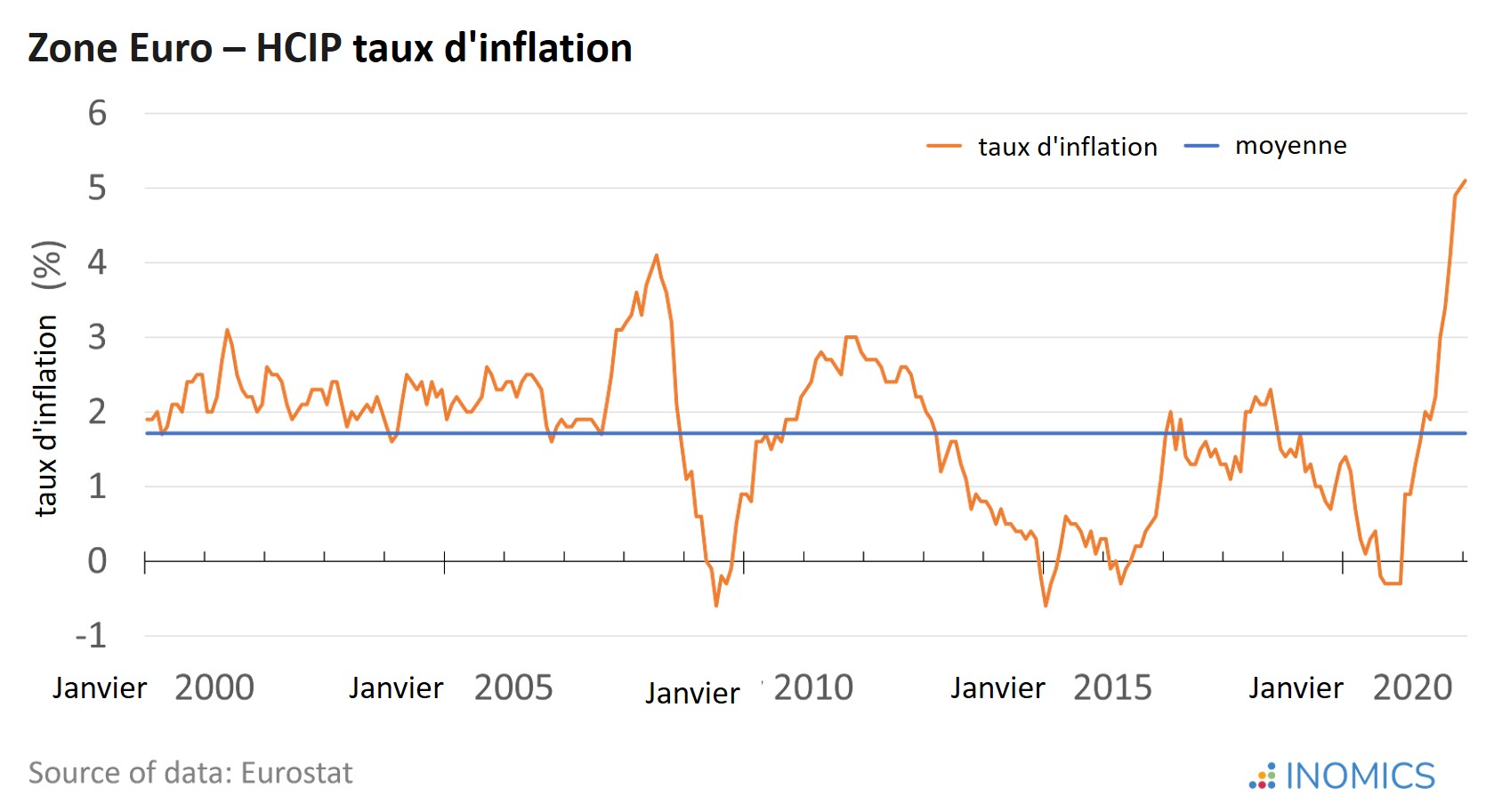

La principale mission de la Banque centrale européenne (BCE) est de maintenir la stabilité des prix. L'indice des prix à la consommation harmonisé (IPCH) est utilisé pour mesurer les variations des prix des biens de consommation et des services achetés par les ménages dans la zone euro. Il est "harmonisé" dans le sens où tous les pays de la zone euro suivent la même méthodologie afin de garantir la comparabilité.

Entre 2000 et 2021, le taux d'inflation moyen dans la zone euro était de 1,7 %. L'inflation a été relativement stable, autour de 2 %, au début des années 2000, avant de grimper jusqu'à 4 % pendant la crise financière de 2007-2008. Depuis lors, les fluctuations sont plus marquées. En septembre 2020, la zone euro est entrée en déflation (inflation négative) pour la première fois depuis quatre ans, suivie d'une forte remontée à 5 % d'inflation en décembre 2021.

La hausse prononcée de l'IPCH de la zone euro à la fin de 2021 et au début de 2022 a été provoquée par l'évolution des prix de l'énergie. La hausse des prix de l'énergie a entraîné une augmentation des dépenses de logement (électricité, gaz, etc.) et de transport d'environ 10 % entre novembre et décembre 2021. L'inflation des prix de l'énergie a été alimentée à la fois par les hausses des prix du pétrole et par des effets de base liés à l'effondrement des prix du pétrole au début de 2020 dans le cadre de l'accord COVID-19.

-

- Postdoc Job

- (Remote)

- Posted 3 weeks ago

Vacancy for a Postdoctoral fellow

At University of Ghent in Gent, Belgique

-

- Professor Job

- Posted 1 week ago

Assistant, Associate or Full Professor at Chung-Ang University

At Chung-Ang University in Seoul, Corée du Sud

-

- Professional Training Course, Supplementary Course, Online Course

- Posted 8 hours ago

Meta-Analysis in Stata - Live Online Training

Starts 16 Apr at TStat Training